Summer update: ottieni ancora di più con gli ultimi aggiornamenti della piattaforma

Il nostro obiettivo per il 2024 è quello di liberare i team finanziari dal peso della gestione delle spese, consentendogli di concentrarsi su attività strategiche che aumentano la competitività dell’azienda. Abbiamo ascoltato attentamente le esigenze dei nostri clienti e risposto in maniera efficace attraverso i nostri ultimi aggiornamenti. Come sempre, ci impegniamo ad aiutare le aziende a migliorare la produttività e risolvere le sfide comuni legate alla gestione delle spese.

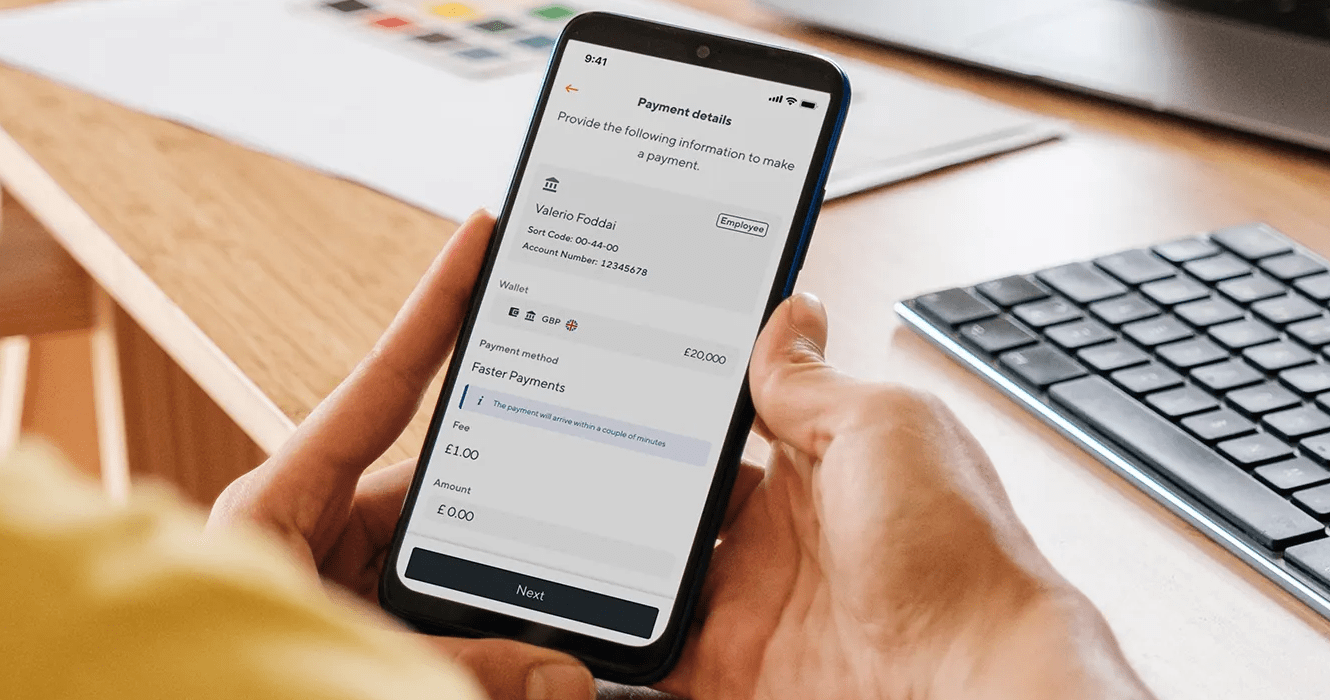

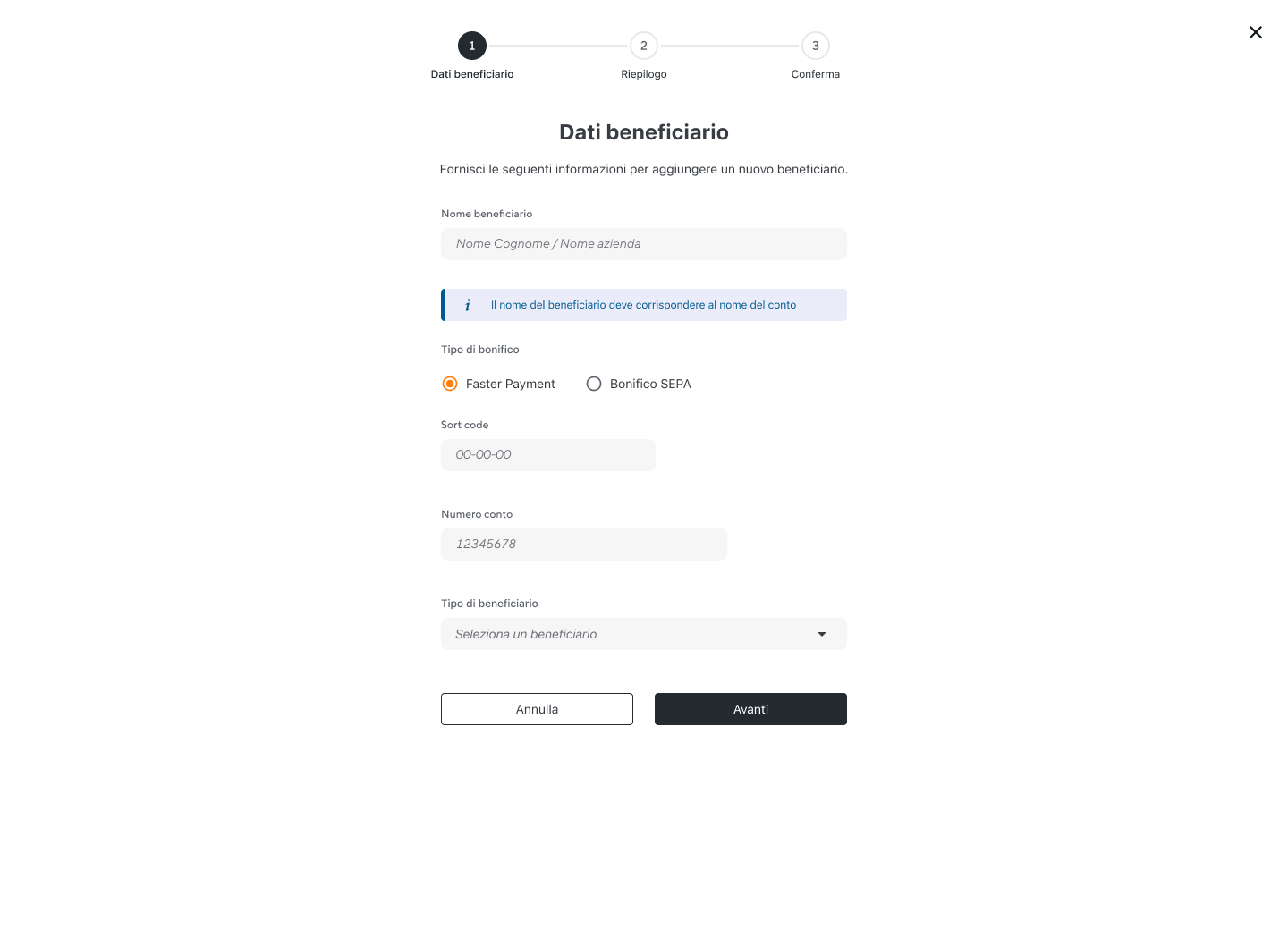

Gestisci tutti i pagamenti da un’unica piattaforma

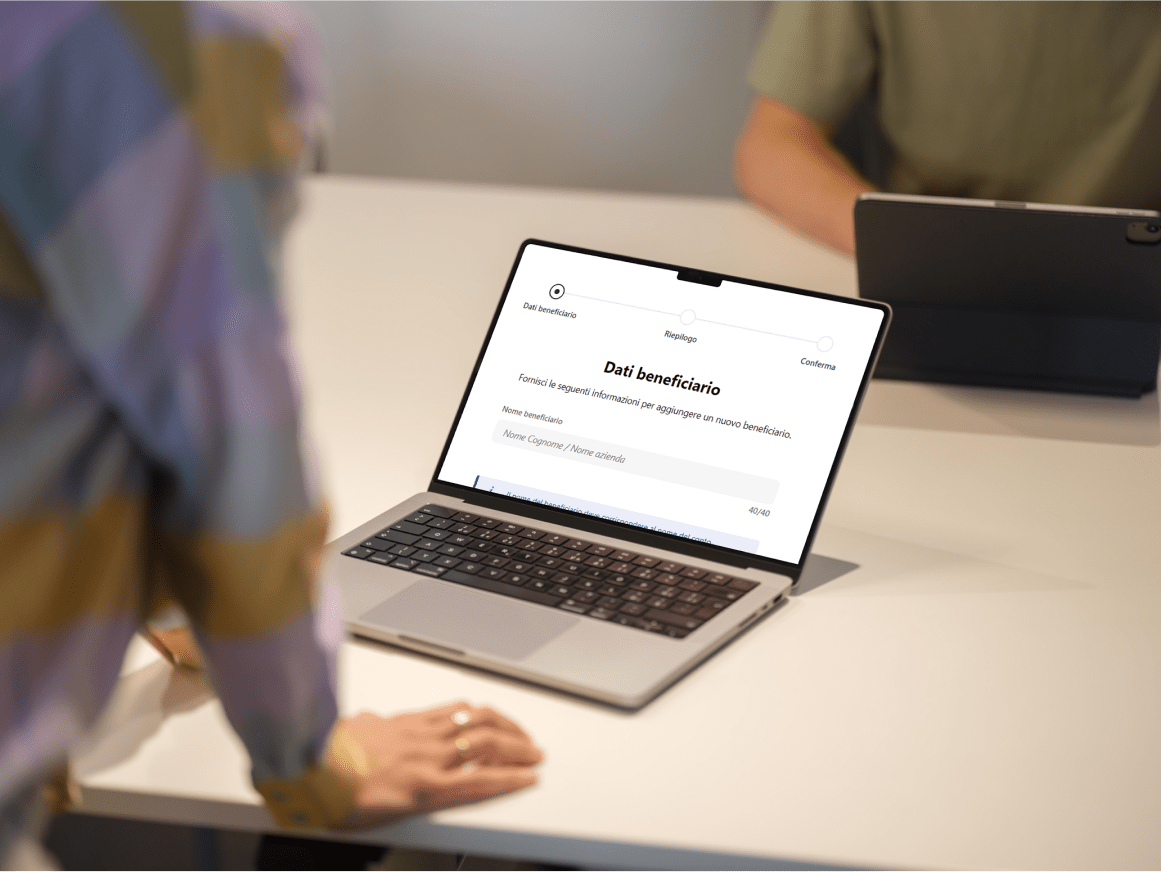

Abbiamo introdotto nuovi strumenti di pagamento, ampliando così le opzioni a disposizione all’interno della piattaforma. La funzionalità “Bonifici” permette di effettuare trasferimenti bancari verso dipendenti o fornitori, direttamente dalla piattaforma Soldo. Si tratta di una soluzione di pagamento semplice ed efficace, specialmente nei momenti in cui non è possibile utilizzare una carta Soldo.

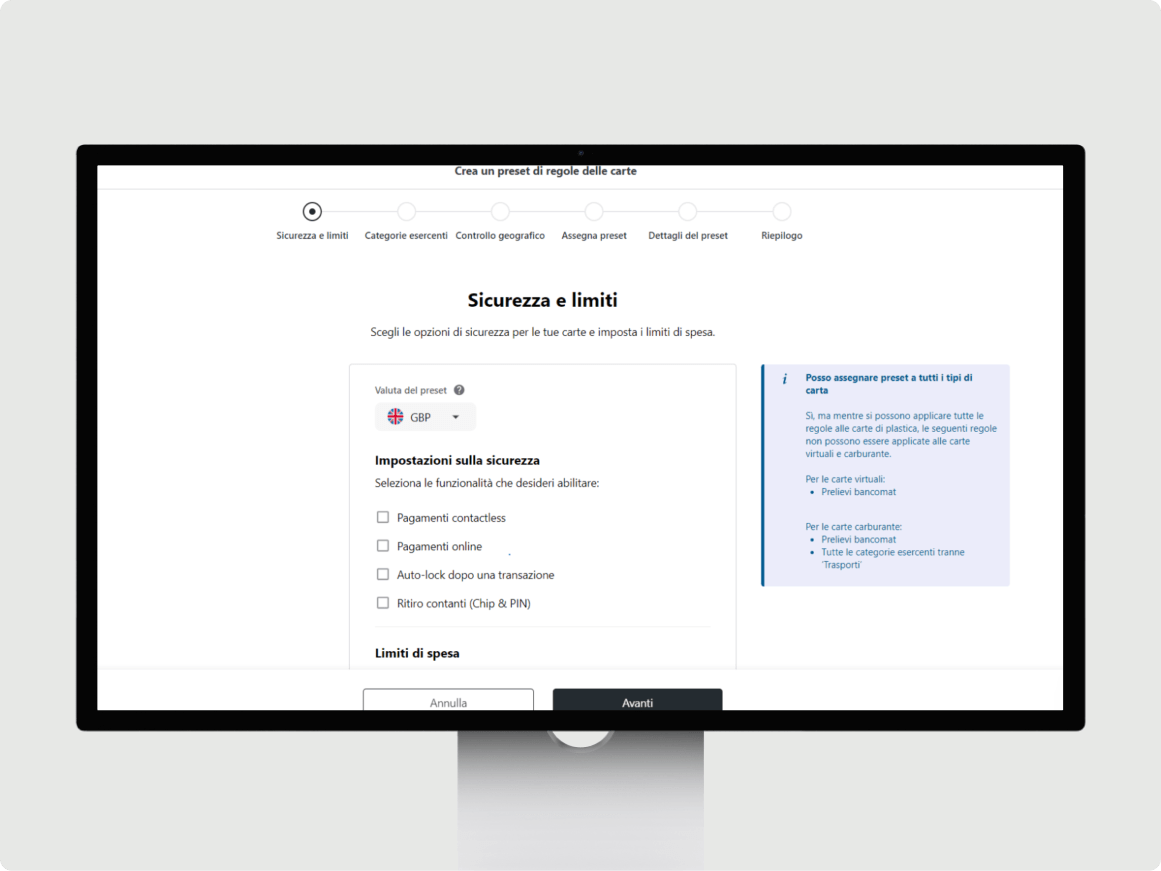

Imposta regole di spesa valide su più carte

Per le aziende che gestiscono molte carte, impostare le regole di spesa diventa molto più semplice. Che si tratti di stabilire limiti di spesa o di specificare come e quando utilizzare le carte Soldo (ad esempio, limitando l’uso per geo-localizzazione o categoria merceologica), ora è possibile impostare regole in blocco tramite specifici preset, senza doverlo fare su ogni singola carta. È possibile configurare e applicare i preset a specifici gruppi o team, garantendo un controllo completo delle spese in base alle esigenze aziendali.

Lascia il portafoglio a casa

Vogliamo garantire a tutti gli utenti Soldo la possibilità di fare acquisti ogni volta in cui ne hanno bisogno, ovunque si trovino. Per questo la funzionalità “Spese pre-approvate” è ora disponibile anche su mobile, offrendo ad amministratori e utenti la possibilità di richiedere, approvare e utilizzare le carte virtuali temporanee direttamente dal proprio smartphone.

Lavora senza distrazioni e aumenta la produttività

È capitato a tutti di essere disconnessi da un’app mentre si lavora con altri dispositivi cercando di portare a termine i propri compiti. Il nostro timer consente di rimanere inattivi per 15 minuti senza dover effettuare nuovamente l’accesso. In questo modo potrai continuare a concentrarti sul tuo lavoro, senza troppe distrazioni.

Vuoi sfruttare al massimo le potenzialità di Soldo?

Esplora il nuovo portale dedicato alle nostre Business API. Si tratta di una risorsa essenziale per i team che vogliono automatizzare i processi finanziari. Con una documentazione completa e facile da usare, spieghiamo come le nostre API semplifichino tutto, dall’esportazione delle transazioni alla gestione delle carte virtuali, migliorando la produttività in tutti i settori.

Le nostre soluzioni sono costruite intorno alle tue esigenze

Il nostro team è sempre pronto ad ascoltare le tue richieste e risolvere eventuali problemi. I miglioramenti della piattaforma e le nuove funzionalità sono espressamente pensati per aiutarti a raggiungere alti livelli di produttività.

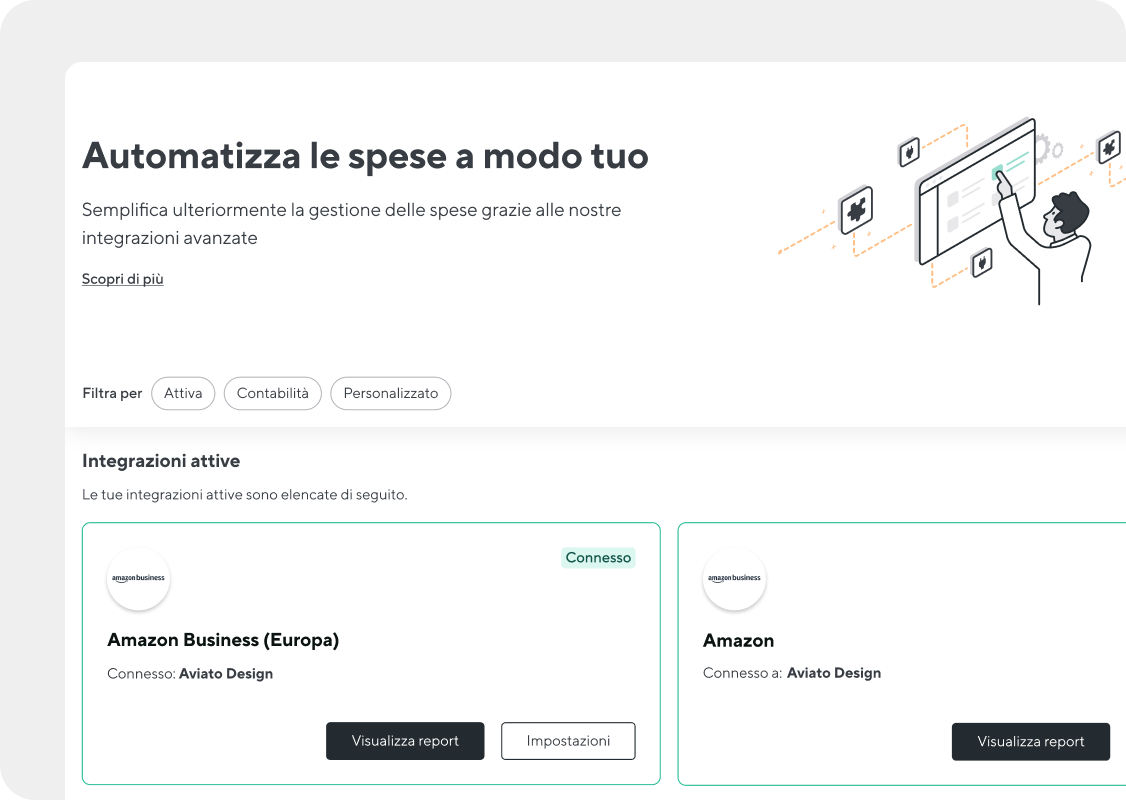

Per saperne di più su queste funzionalità, sull’integrazione con Amazon Business o sui nostri contenuti, guarda il nostro webinar sugli ultimi aggiornamenti di prodotto.